この記事で解決できる悩み

「記録的な円安だけど、今新NISAを始めるべき?」

「円安が自分の資産にどう影響するのか不安…」

NISAを5年以上運用するFP2級の私が、そんなあなたの悩みを解決します。

結論から言うと、円安でも新NISAは始めるべきです。

タイミングを計るより、長期・分散投資でリスクを抑える方が重要だからです。

とはいっても、新NISAへの円安の影響はどうなの?って疑問になりますよね。

でも安心してください!

この記事では、円安が新NISAに与える影響や、為替リスクを最小限にする工夫を徹底解説します。

最後まで読めば、円安の今こそやるべきことが分かりますよ。

円安は日本円の価値が相対的に下がる現象

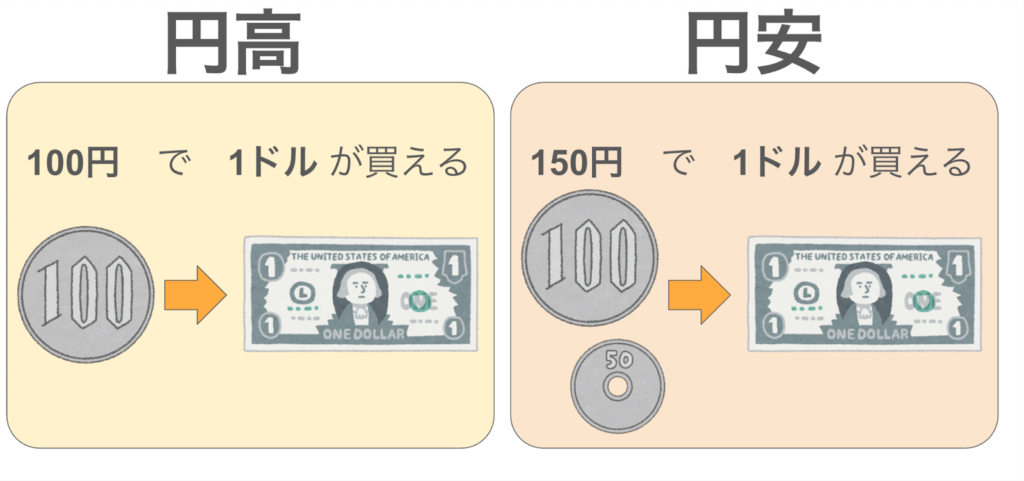

円安とは、米ドルなどの外国通貨に対して、日本円の価値が相対的に下がっている状態を指します。

例えば、「1ドル=100円」だった為替レートが「1ドル=150円」になった場合のことを考えてみましょう。

同じ1ドルを手に入れるためにより多くの円が必要になるため、円の価値が下がった(円安になった)と表現されます。

この為替レートは、各国の金利差や経済状況など、様々な要因によって常に変動しています。

海外の資産に投資することの多い新NISAでは、この円安や円高といった為替の動きが、円で評価した時の資産額に影響を与えます。

円安の意味と仕組みを理解しておくことで、新NISAでの運用のヒントにもつながりますね!

円安や円高はつみたて時と売却時に影響がある

為替の変動は、新NISAで海外資産に投資する際、「つみたて時」と「売却時」の両方で資産評価額に影響を及ぼします。

同じ金額を投資しても、為替レートによって購入できる量が変わります。

また、同じ量を売却しても、手元に戻る円の金額は変わるのです。

ここでは、それぞれのタイミングで円安・円高がどう影響するのかを具体的に見ていきましょう。

つみたて時

海外資産を積み立てる際、為替レートは円換算での購入価格に影響します。

円安の時は、同じ1ドルの商品を買うのにより多くの円が必要になるため、円での購入価格は割高になります。

逆に円高の時は、少ない円で同じ1ドルの商品が買えるため、割安で購入できます。

例えば、毎月3万円を積み立てる場合、円安の局面では購入できる口数(量)が少なくなり、円高の局面では多くなります。

積立投資を続けることは、為替レートが高い時も安い時も購入することになり、結果的に購入価格が平準化される効果が期待できます。

「ドルコスト平均法」ともいいますよ!

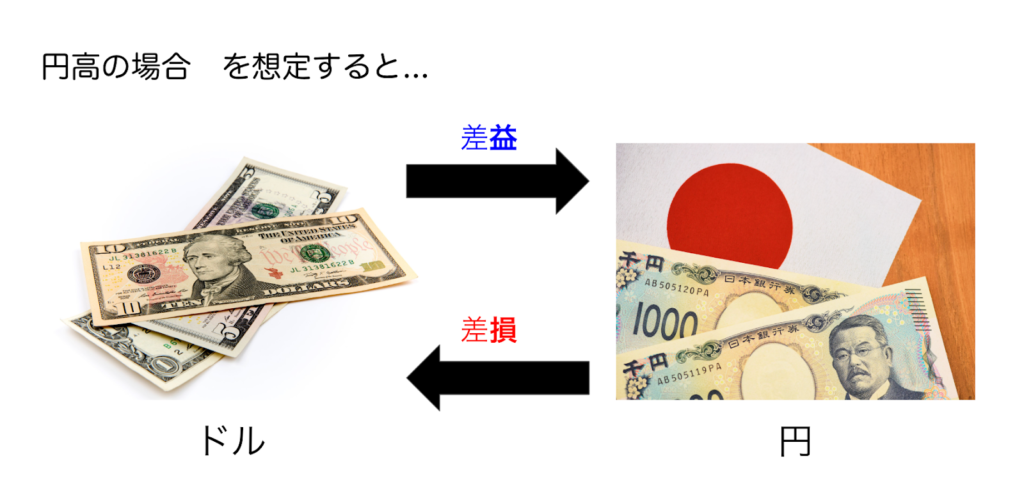

売却時に円安

保有している海外資産を売却する際、購入時よりも円安が進んでいると、円ベースでの手取り額が増える「為替差益」が期待できます。

例えば、1ドル=120円の時に1万ドル分の米国株投資信託を購入し、その後1ドル=150円の円安になったタイミングで売却したとします。

この場合、ドル建ての資産価値が変わらなくても、円に換算すると120万円が150万円になり、為替だけで30万円の利益が出ることになります。

もちろん、実際には株価自体の変動も影響しますが、円安は海外資産を円に換金する際には有利に働く、と覚えておくと良いでしょう。

売却時に円高

売却するタイミングで購入時よりも円高になっている場合は、円ベースでの手取り額が目減りする「為替差損」が発生する可能性があります。

先ほどの例とは逆に、1ドル=120円の時に購入した1万ドル分の資産を、1ドル=100円の円高時に売却すると、円換算では120万円が100万円になってしまいます。

これでは、たとえドル建ての株価が上昇していても、その利益が為替の動きによって相殺されてしまうことも考えられます。

上記の例のように、円高は海外資産を円に換金する際には不利に働く要因となります。

投資において、商品の売却タイミングを考える上では、この為替の動きも考慮に入れる必要があります。

結論!円安は関係なく新NISAをスタートしよう

「これだけ円安が進んでいると、始めるタイミングではないのでは?」

と不安に思う方もいるかもしれません。

しかし、為替の状況に関わらず、新NISAは思い立った時に始めるのがおすすめ。将来の為替を正確に予測するのはプロでも困難です。

タイミングを待つ間に、資産が成長する機会を逃さないように、以下の事項を知っておきましょう。

円安による新NISAへの影響

円安は、海外資産に投資する新NISAにとって、必ずしも悪いことばかりではありません。

積み立てを始める時点では円での購入価格が割高になるデメリットがあります。

しかし、すでに保有している海外資産にとっては、円安が進むと円換算での評価額が上昇するメリットがあります。

将来円高になった場合は、円での評価額は下がりますが、積み立てる際には安く購入できるチャンスとなります。

円安・円高はそれぞれにメリット・デメリットがあり、長期的な積立投資においては、その影響は平準化されていくと考えられます。

投資信託でリスク分散をしよう

為替変動のリスクを過度に恐れる必要はありません。

新NISAで購入できる投資信託の多くは、それ自体がリスクを分散する仕組みを持っているからです。

例えば、「全世界株式」に連動する投資信託なら、特定の国や通貨に資産が集中するのを避けられます。

米ドルに対して円高が進んでも、ユーロに対しては円安になるなど、異なる通貨の値動きが互いの影響を打ち消し合う効果が期待できます。

また、投資先が日本を含む商品を選べば、円高局面では国内資産の価値が相対的に上がるため、資産全体でのバランスを取ることが可能です。

自分に合ったポートフォリオを組むことで、リスクを上手に分散できますね。

つみたて投資を15年以上続けよう

為替のタイミングを計るよりも、長期的な視点でコツコツと積み立てを続けることの方が重要です。

15年、20年といった長期にわたって、つみたて投資を行うことで、為替レートが高い時も安い時も購入することになり、結果的に購入価格が平準化されます。

これは「ドル・コスト平均法」と呼ばれる手法で、リスクを分散する効果があります。

将来の為替を予測して投資をためらうよりも、一日でも早く始めましょう。

長期運用のメリットである「複利効果」を味方につけることができ、結果的に大きな資産を築ける可能性が高くなります。

株安でも新NISAをはじめてOK

株価が下落している局面では、「今から投資を始めても損するだけでは?」と不安になるかもしれません。

しかし、長期的な視点で見れば、株安はむしろ積立投資を始める、いい機会と捉えることができます。

歴史を振り返ると、株式市場はこれまで幾度となく暴落と回復を繰り返しながら、右肩上がりに成長を続けてきました。

日経平均株価や米国のS&P500といった主要な株価指数の長期チャートを見ても、一時的な下落を乗り越えて成長してきたことが分かります(※1〜2)。

積立投資の観点から見ると、株価が安い時期は、同じ金額でより多くの口数を購入できます。

コツコツと買い続けることで、平均購入単価を下げることができますよ。

そして、その後の株価回復局面では、安く仕込んだ分が大きな利益を生む可能性があります。

「株価が回復してから始めよう」とタイミングを待っていると、この安く買えるチャンスを逃してしまうことになりかねません。

購入する商品が決まったら、タイミングは深く考慮せず、行動しましょう。

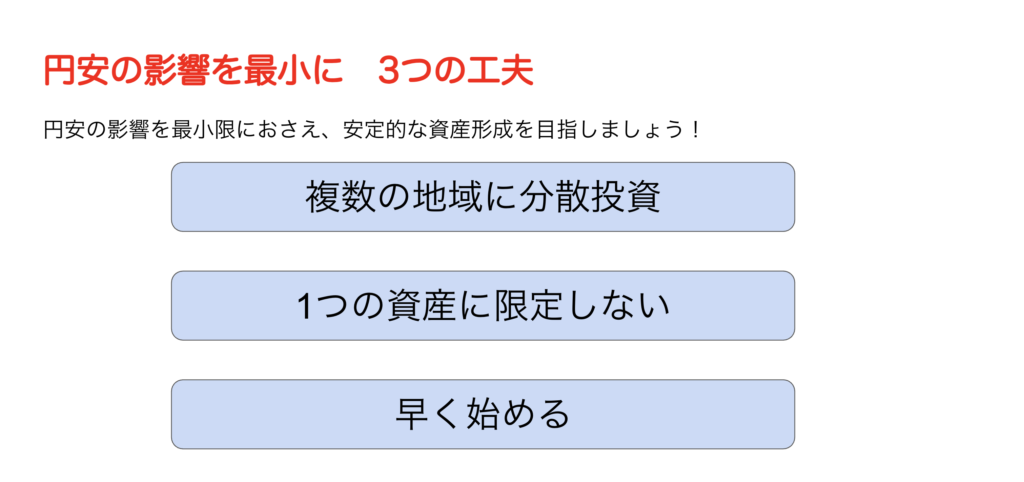

円安の影響を最小にするための工夫

新NISAは円安に関係なく始めたほうがいいとお伝えしました。

とはいえ、新NISAでは海外資産に投資する機会がある以上、為替変動の影響を完全に避けることはできません。

ここでは、為替リスクとうまく付き合っていくための3つの基本的な考え方をご紹介します。

複数の地域に分散投資する

投資先を特定の国や地域に集中させないことは、為替リスクを軽減する上で有効です。

例えば、米国株式だけに投資するのではなく、米国、欧州、アジアなど世界中の国々に投資する「全世界株式(オール・カントリー)」のような投資信託を選ぶと良いでしょう。

米ドルに対して円高が進んだとしても、他の通貨、例えばユーロに対しては円安になるかもしれません。

このように、複数の通貨に資産を分散させることで、特定の通貨の変動が資産全体に与える影響を和らげることができます。

為替リスクへの備えとして、複数地域への分散投資がおすすめです。

1つの資産に限定しない

投資対象を株式だけに限定せず、値動きの異なる他の資産を組み合わせると、リスク分散につながります。

たとえば、株式と債券は一般的に異なる値動きをする傾向があります。

経済が好調な時は株価が上がりやすく、不況時には安全資産とされる債券が買われやすくなる、というイメージです。

新NISAのポートフォリオに、株式だけでなく、債券やREIT(不動産投資信託)などを組み込むことで、資産全体の値動きをより安定させることが期待できます。

複数の資産を組み合わせることで、為替変動を含む様々な市場リスクの影響を緩和しやすくなりますよ。

早く始めよう

為替のタイミングを読んで投資を始めるのは困難です。

むしろ、一日でも早く投資を始め、長期間にわたってコツコツと積み立てを続けることの方が、為替リスクを軽減する上で効果的です。

なぜなら、積立投資を長く続けることで、円高の時も円安の時も購入することになり、結果的に購入価格が平準化されるからです。

金融庁のデータでも、資産や地域を分散した積立投資を20年間続けた場合、元本割れのリスクが低減されることが示唆されています(※3)。

為替の短期的な動きに一喜一憂せず、時間を味方につけましょう。

つみたて投資を始めないほうがいい人って?

新NISAは多くの人におすすめできる制度ですが、日々の生活に余裕がない方は一度、開始を待ってください。

毎月の家計が赤字であったり、万が一の事態に備える「生活防衛資金」(生活費の半年~1年分が目安)が確保できていなかったりする場合はまず、資金をつくることから始めましょう。

投資はあくまで、当面使う予定のない「余裕資金」で行うのが大原則です。

生活防衛資金がない状態で投資を始めてしまうと、急な出費が必要な際に、売却せざるを得なくなり、損失を確定させてしまう可能性があります。

まずは家計簿をつけて、現在の保有資産と生活費を確認するのがおすすめですよ。

家計を見直し、十分な預貯金を確保してから、安心して新NISAをスタートさせましょう。

新NISAが円安を助長するってホント?

「新NISAでの海外投資が円安を進める」

と聞くと、自分の行動が日本経済に良くない影響を与えるようで、少し気が引けてしまうかもしれませんね。

たしかに、新NISAを通じて海外の資産を買う動きは「円売り」につながるため、円安の一因となり得ます。

しかし、より大きな視点で見ると、為替市場全体の取引額は1日に100兆円を超える巨大な規模です。

そのため、専門家の間では「新NISAによる円売りが為替レートの方向性を決定づけるほどの影響力はなく、その影響は限定的だ」という見方も少なくありません(※4)。

円安の主な要因は、日米の金利差など、よりマクロな経済要因にあると考えられています。

また、新NISAの活用については、国が「貯蓄から投資へ」と促す政策の一環でもあります。

国民一人ひとりが、円預金だけでなく海外の成長も取り込んで資産を築き、将来に備えることを国も後押ししているのです。

日本経済への影響を過度に心配するよりも、この円安という時代の中で「日本円だけを持っていることのリスク」に目を向けることの方が、私たち個人にとっては重要です。

新NISAでの海外分散投資は、決して後ろめたいことではなく、あなた自身とご家族の資産を守るために大事となります。

安心して、新NISAで将来のための第一歩を踏み出しましょう。

円安でも焦らない!新NISAは長期・分散で賢く始めよう

この記事では、新NISAと円安の関係や、為替に左右されない賢い運用方法について解説してきました。

おさらいすると、円安や株安といった市場の状況は気にせず、新NISAは思い立った時に始めるのがおすすめです。

為替のタイミングを読むことはプロでも困難ですので、「全世界株式」のような商品で国際分散投資をしたり、15年以上の長期的な視点でコツコツ積み立てたりすることの方が、リスクを抑える上で効果的です。

この記事を参考に、為替変動を過度に恐れず、あなたも将来のための資産形成への第一歩を踏み出してください。

参考情報

※1 日本経済新聞社”日経平均株価 - 日経平均プロフィル” (閲覧日: 2025-09-20)

https://indexes.nikkei.co.jp/nkave

※2 Investing.com”S&P500ヒストリカルデータ - Investing.com” (閲覧日: 2025-09-20)

https://jp.investing.com/indices/us-spx-500-historical-data

※3 金融庁”NISA早わかりガイドブック” (閲覧日: 2025-09-22)

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/guidebook_202307.pdf

※4 みずほリサーチ&テクノロジーズ株式会社"新NISA、ドル円への影響は限定的と予想 ~金利差に勝る材料にはなり難い~ Mizuho RT EXPRESS" (閲覧日: 2025-11-25) https://www.mizuho-rt.co.jp/publication/2024/pdf/express-mk240130.pdf