この記事で解決できる悩み

「理学療法士の給料だけじゃ、子どもの教育費や老後が正直不安…」

「新NISAが良いって聞くけど、自分に合った投資戦略って何だろう?」

こんな悩みを抱えていませんか?

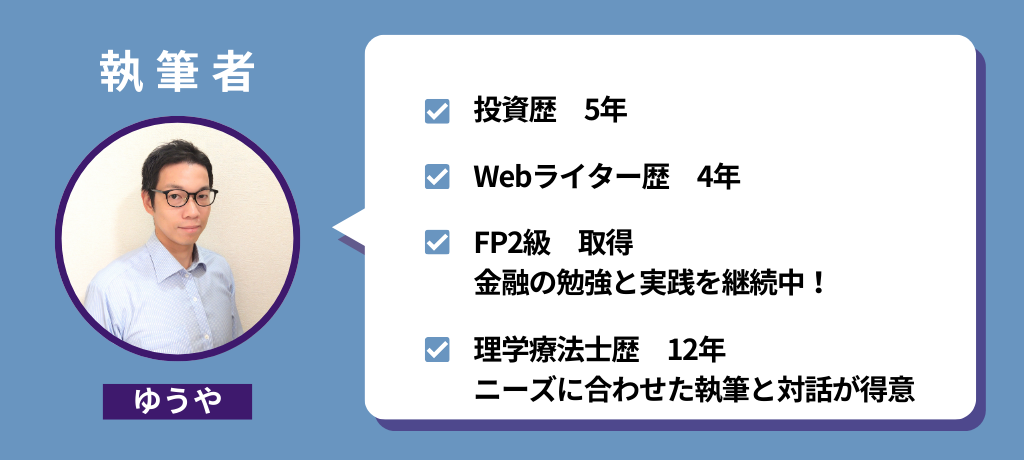

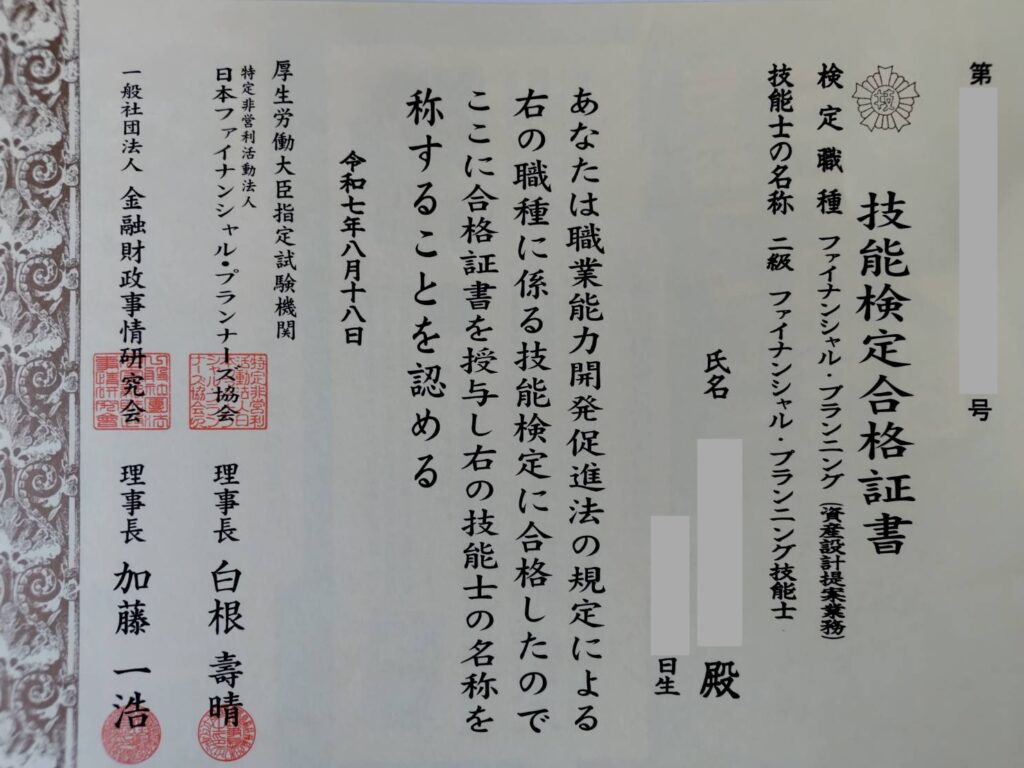

理学療法士歴12年でFP2級、NISA歴5年の私が、そんなあなたの悩みを解決します。

結論から言うと、理学療法士こそ、新NISAを活用した計画的な資産形成が必要です。

私も新NISAを活用して、順当に資産を形成しています。

この記事では、理学療法士の年収に合わせた具体的な投資戦略や、月1万円からのシミュレーションまで徹底解説。

読めば、あなたに合った資産形成の始め方が分かりますよ。

新NISAは、税金がお得になる投資制度です

新NISAは、投資で得た利益が非課税になる国の制度です。

通常、投資で利益が出ると約20%の税金がかかります。しかし、NISA口座内で生じた利益には税金がかかりません。

新NISAの基本的な仕組みについて知り、効率的な資産形成をしていきましょう。

新NISAと投資信託ってなにが違うの?

新NISAと投資信託の違いを理解することは、投資を始めるうえでの第一歩となります。

この二つはよく混同されがちですが、特徴が全く異なります。

新NISAは、非課税で投資ができる制度の名前です。一方で投資信託は、その入れ物の中で購入できる金融商品の名前のことをいいます。

スーパーマーケットで例えるなら、NISAが『買い物カゴ』、投資信託が『カゴに入れる野菜やお肉』と考えると分かりやすいですよ。

NISA自体にお金を投資するわけではない、という点を知っておきましょう。

新NISAはつみたてNISAや一般NISAとなにが違う?

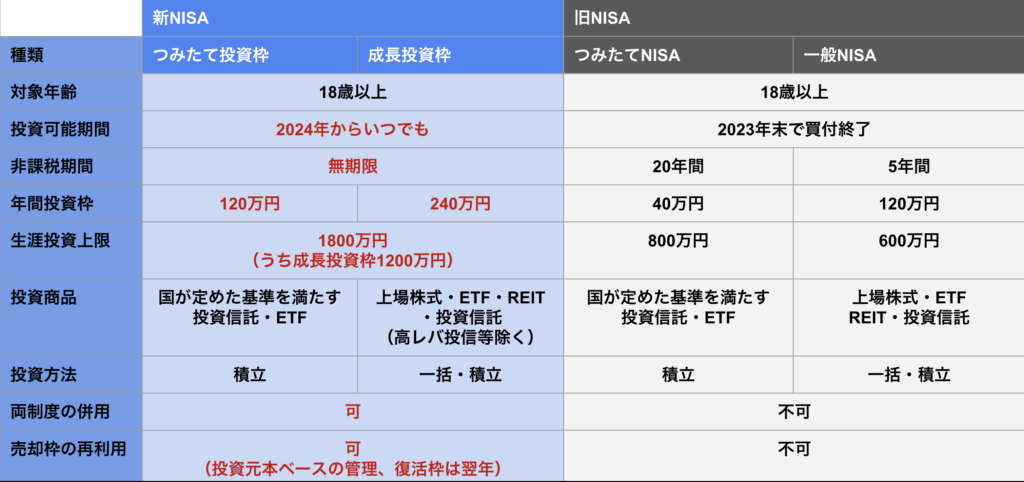

新NISAは、2023年までの旧NISA(つみたてNISA・一般NISA)から大幅にパワーアップした制度です。

大きな違いは、非課税で投資できる金額と期間が拡充された点。

旧NISAでは、1年間に投資できる上限額が最大120万円で、非課税期間にも限りがありました。しかし新NISAでは、年間の投資上限額が最大360万円に増え、非課税で運用できる期間も無期限になりました。

また旧NISAでは、つみたてNISAと一般NISAのどちらか一方しか選べませんでした。一方で、新NISAは『つみたて投資枠』と『成長投資枠』の併用が可能です。

これらにより、より柔軟で長期的な視点に立った資産形成ができるようになりました。

つみたて投資枠って?

コツコツと積み立てる感覚で、金融庁が定めた一定の基準をクリアした商品に投資する枠。

成長投資枠って?

個別会社の株など、少し攻めた商品にも投資できる枠。

つみたて投資枠や成長投資枠についてさらに知りたい方は以下の記事をご覧ください!

理学療法士が新NISAをおこなうメリットとデメリット

理学療法士の方が新NISAを行うメリットは、将来への備えを効率的に進められる点です。

投資による利益に対する非課税の利点を受けながら、子どもの教育資金や自身の老後資金といった長期的な目標に向けた資産形成ができます。

一方、デメリットとしては、投資であるため元本保証がなく、価格変動のリスクが伴う点が挙げられます。

新NISAは制度が柔軟になった分、どの商品をどのくらい買うかといった投資判断を自分で行う場面が増えます。

日々の業務で忙しい理学療法士の方にとっては、情報収集や学習に時間を割く必要がある点が、負担に感じるかもしれません。

メリットとデメリットを理解し、無理のない範囲で始めることが大切ですよ!

理学療法士が新NISAをやってもいいの?

理学療法士が新NISAを始めても全く問題ありません。

新NISAは、国が国民の資産形成を後押しするために作った制度であり、職業による制限はないです。

日本国内に住む18歳以上の方であれば、誰でも口座を開設できます。

特に、公立病院などに勤務していて副業規定が気になる方もいるかもしれませんが、NISAは資産運用であり、副業には該当しません。

そのため、職場に報告する必要もなく、安心して始めることが可能です。

理学療法士という職業に関わらず、将来のために資産を準備したいと考えるすべての方が活用できる制度です。

新NISA運用では確定申告が必要?

新NISAを利用する上で、原則として確定申告の手続きは必要ありません。

日々の業務で忙しい理学療法士の方にとって、これは大きなメリットといえるでしょう。

通常、投資で利益が出ると税金の計算や申告が必要になりますが、新NISA口座内の利益はそもそも非課税だからです。

証券会社で口座を開設する際に「特定口座(源泉徴収あり)」を選んでおけば、NISA口座以外の取引で利益が出た場合も、証券会社が自動で税金を計算・納付してくれます。

ネット証券で口座開設する際には上記の図のように、「どの口座に開設しますか?」と選択画面が表示されます。

その中で、確定申告が不要(特定口座)という部分を選択していただけるとOKです。

各証券会社により、表示の内容や文言が若干ちがいますので、お申し込みする会社ごとに確認してみてくださいね!

このように、新NISAは税金に関する手間がほとんどかからないように設計されているため、投資初心者の方でも安心して始められます。

理学療法士の平均年収

新NISAでの投資戦略を立てるうえで、自分たちの職業の平均的な年収を把握しておくことが重要です。

収入の現状を知ることで、毎月の積立額など、より現実的な資産形成プランを考えやすくなりますよ。

ここでは、公的なデータを基に、理学療法士の年収を年齢や地域といった切り口で見ていきましょう。

理学療法士の年齢と年代別の平均年収

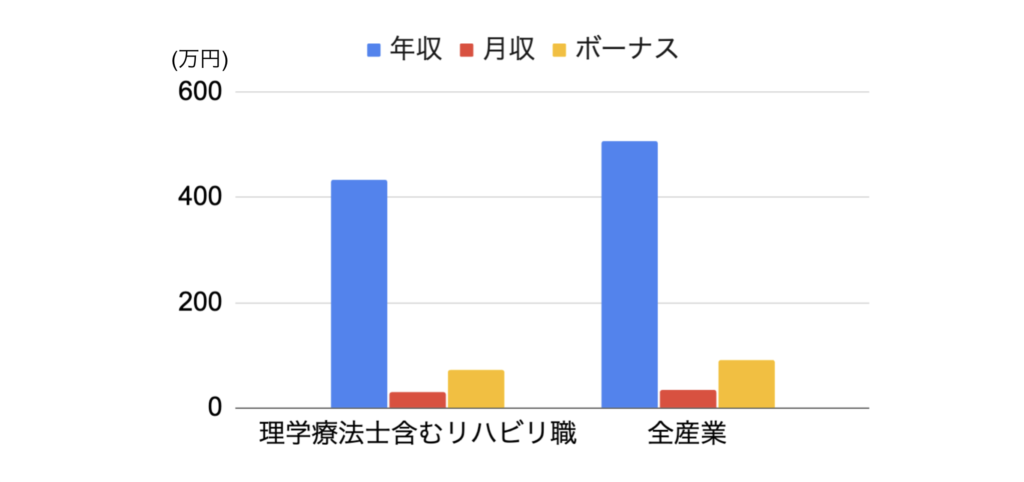

厚生労働省の「賃金構造基本統計調査(令和5年版)」によると、理学療法士・作業療法士などを含むリハビリ専門職の平均年収は全体で約430万円です。

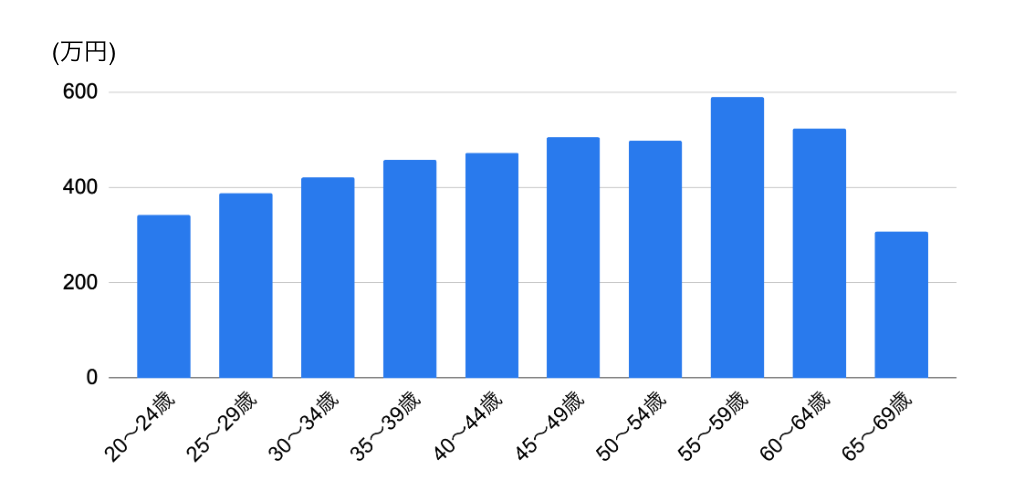

理学療法士の年収は、経験を積むことで着実に上昇していく傾向にあります。

理学療法士・作業療法士などを含むリハビリ専門職を年代別に見ると、キャリアスタート時の20代前半では約340万円です。

30代前半には約400万円台に乗り、その後も経験と共に上昇し、50代後半でピークを迎えます。

昇給のペースは緩やかですが、着実に収入が上がっていくキャリアパスが見えるため、長期的な視点での資産形成計画を立てやすい職業と言えるでしょう。

理学療法士の地域別での平均年収

理学療法士の年収は、働く地域によっても差が見られます。

一般的に、給与水準は都市部で高くなる傾向があり、理学療法士も例外ではありません。

厚生労働省の「賃金構造基本統計調査(令和6年版)」によると、首都圏(東京都、神奈川県など)の平均年収が他の地域に比べて高い水準にあることが分かります。

例えば、東京都の平均年収が450万円を超える一方、地方では300万円台前半となることも(※1)。

ただし、都市部は家賃などの生活費も高くなるため、年収の高さだけで判断するのではなく、可処分所得(手取り収入)と生活コストのバランスを考えることが大切です。

お住まいの地域の給与水準を参考にしつつ、無理のない投資計画を立てましょう。

理学療法士に新NISAはおすすめ?

理学療法士の平均年収やキャリアパスを踏まえた上で、"自分は新NISAを始めるべきだろうか?"と考える方もいるでしょう。

ここでは、理学療法士にとって新NISAがなぜおすすめなのか、その理由を具体的なデータや投資の考え方と共にご紹介します。

理学療法士は新NISAの活用を検討しよう

結論として、ほとんどの理学療法士は新NISAの活用を検討することをおすすめします。

なぜなら、理学療法士の給与体系は急激な上昇が見込みにくい一方で、将来のライフイベントにはまとまった資金が必要になるからです。

子どもの教育費や自身の老後資金など、長期的な視点でお金を準備する必要がある中で、給与収入だけに頼るのは不安が残るでしょう。

新NISAの投資で得た利益が非課税になる利点を活用し、コツコツと資産形成を行いましょう。

将来の経済的な安定につながる、よい選択肢になるはずですよ。

理学療法士の年収を考慮した新NISAの利点

理学療法士の安定した年収は、新NISAでの計画的な積立投資と相性がいいといえます。

しかし、給与収入だけに頼る将来設計には注意が必要です。その理由として、まずインフレ物価上昇によって預貯金の実質的な価値が目減りするリスクがあります。

さらに、理学療法士の給与は診療報酬改定の影響を受けるなど、個人の努力だけでは上がりにくい構造も無視できません。

実際に、同年代の他職種の平均年収と比較すると、必ずしも高い水準とは言えないのが現状です。

これらのリスクに備えるため、新NISAのメリットを活かし、給与以外の資産を育てることが重要になります。

安定収入を土台にコツコツ投資することで、将来への備えをより確かなものにできるでしょう。

同年代の人はどれくらいの割合で新NISAをしている?

新NISAの利用は、今や特別なことではありません。

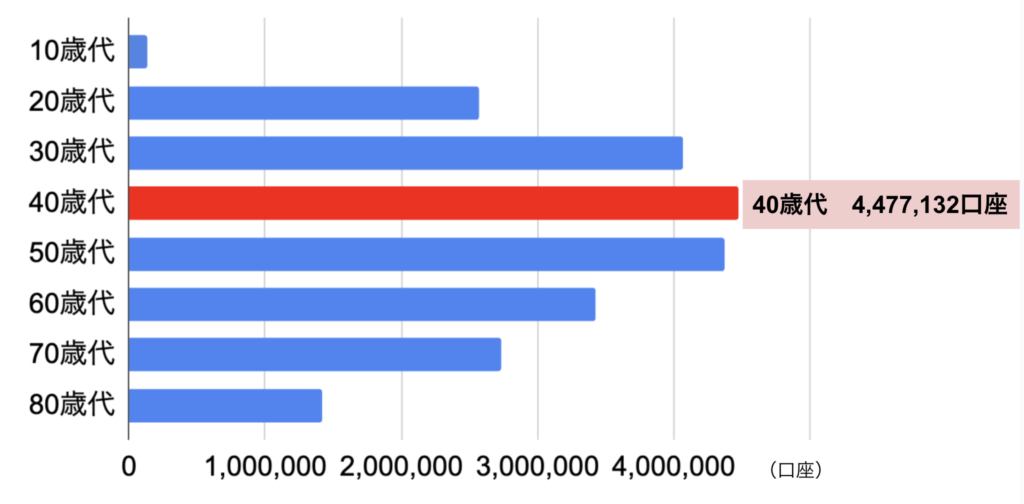

特に、ライフプランについて真剣に考え始める30〜40代で、その利用率は高まっています。

金融庁の調査によると、2024年3月末時点でNISA口座を開設している人のうち、30代は約407万口座、40代は約448万口座と、現役世代の中心を占めています(※2)。

理学療法士は20〜40代の世代の方が多いです。

同世代の多くが、将来への備えとしてNISAでの資産形成を始めていると推測されます。

周りが始めているからと焦る必要はありませんが、社会全体の動きは知っておくといいでしょう

長期的な視点を持った資産形成をしたいひと向き

新NISAは、長期的な視点で資産を育てたいと考えている方に適した制度です。

理学療法士の仕事は、患者さんとじっくり向き合い、長期的なリハビリ計画を立てることが多いですよね。

資産形成もそれと似ていて、短期的な成果を求めるのではなく、10年、20年という長い時間をかけてコツコツと育てていくことが重要です。

新NISAは非課税期間が無期限になったため、腰を据えた長期投資に最適です。

将来の目標を見据えてじっくりと取り組みたい方にとって、新NISAは心強いパートナーとなるでしょう。

新NISAを通してお金の知識をつけよう

理学療法士は、リハビリを通じて、患者さんの体の健康を守る専門家です。

しかし、残念ながらお金については、専門学校や大学で教わる機会はほとんどありません。

だからこそ、自分自身の将来を守るためには、自ら行動し、お金に関する知識を学ぶことが不可欠です。

新NISAを始めることは、そのための実践的な学びの第一歩となります。投資を始めると、経済ニュースに関心を持ったり、社会の仕組みを知る機会も増えるかもしれません。

体の専門家であるあなたが、お金の知識も身につけることで、『自分の身は自分で守る力』を養うことができます。

ぼくも新NISAを運用しながらお金について学んだり、発信したりして知識と経験を身につけていますよ。

理学療法士がおこなうべき投資戦略の3つ

新NISAを始める決意が固まったら、次に具体的な投資戦略を考えましょう。

理学療法士の仕事は、患者さん一人ひとりの状態に合わせて最適なリハビリ計画を立てることが重要です。実は資産運用もそれと同じです。

ここでは、理学療法士の方が押さえておきたい、基本的な3つの投資戦略を解説します。

長期と積立、分散投資が重要

新NISAで資産形成を行う上での基本原則は、『長期・積立・分散』です。

『長期』とは、10年、20年といった長い時間をかけて資産を育てる視点です。これにより、複利効果を最大限に活かせます。

『積立』は、毎月決まった額をコツコツと投資し続ける方法です。

価格が高い時には少なく、安い時には多く買うことができるため、購入価格を平準化する効果があります。

「分散」は、投資先を一つの商品や国に集中させず、複数に分けることです。

これにより、特定の市場における暴落リスクを軽減できます。

この3つを組み合わせることが、日々の業務で忙しい理学療法士にとって、大切ですよ。

安定的で再現性の高い投資戦略となるでしょう!

投資する商品を決めよう

新NISAで投資できる商品は数多くありますが、まずは自分のリスク許容度や投資目的に合った商品を選ぶことが大切です。

特に、これから資産形成を始める方には、全世界の株式にまとめて分散投資できる「全世界株式(オール・カントリー)」や、世界経済の中心である米国の主要企業500社に投資する「S&P500」に連動するインデックスファンドがおすすめです。

これらは、低コストで運用でき、一つの商品で手軽に国際分散投資が実現できます。

まずはこうした王道の商品を軸に据え、投資に慣れてきたら、他の商品を検討していくのが良いでしょう。

新NISAを運用するうえでおすすめの投資商品については、以下の記事を参考にしてみてください。

まずは生活防衛資金を確保しよう

新NISAを始める前に、必ず『生活防衛資金』を確保しておきましょう。

生活防衛資金とは、病気や失業といった万が一の事態に備え、当面の生活を維持するためのお金です。

たとえば、毎月の生活費が30万円の理学療法士の方であれば、その半年分にあたる180万円程度が目安となります。

子どもがいるご家庭や、将来的に独立を考えている場合は、もう少し多めに生活費の1年分(この場合360万円)を準備しておくと、より安心です。

この資金を確保しておくことで、仮に市場が暴落したり、なにかライフイベントがあったりした際にNISAの資産を慌てて売却せずに済みます。

投資はあくまで余裕資金で行うのが鉄則です。

この『守り』の資金があるからこそ、精神的な余裕を持って、長期的な視点で『攻め』の投資を続けることができます。

理学療法士が新NISAを運用した際のシミュレーション

実際に新NISAで積み立てを始めた場合、将来の資産はどのくらいになるのでしょうか。

ここでは、30歳の理学療法士が60歳までの30年間、コツコツと積み立てを続けた場合のシミュレーションを見ていきます。

将来のイメージを具体的につかみ、投資を始めるきっかけにしてみてください。

※年利5%で運用できたと仮定し、金融庁の資産運用シミュレーションで算出しています。

月10,000円の積立をした場合

まずは、家計に無理のない範囲で始められる月々10,000円の積み立てです。

この金額であれば、日々の生活に大きな影響を与えることなく、投資習慣を身につけるのに適しています。

30年間続けた場合、積立元本は360万円になりますが、複利の効果によって資産は合計で約832万円にまで増える計算です。

運用による利益は約472万円となり、本来であれば約94万円かかる税金が非課税になります。

月々1万円という少額からでも、時間を味方につけることで、将来に向けた大きな資産を築ける可能性があることがわかります。

月20,000円の積立をした場合

次に、もう少し積立額を増やして月々20,000円で運用した場合を見てみましょう。

このペースであれば、より本格的な資産形成を目指すことができます。

同じく30年間、年利5%で運用すると、積立元本720万円に対し、資産は合計で約1,664万円になるシミュレーション結果です。

運用による利益は約944万円にものぼり、非課税メリットは約188万円と、月々1万円の場合と比べて格段に大きくなります。

昇給や家計の見直しで積立額を増やしていくことで、将来の選択肢が大きく広がることが期待できるでしょう。

本記事で解説した生活防衛資金やご自身の家計状況で新NISAへの投資額を検討してみてくださいね♪

理学療法士は新NISAを積極的に活用しよう

この記事では、理学療法士の方が新NISAを活用するための具体的な投資戦略を解説しました。

最後にご紹介した内容をおさらいしましょう。

将来の資産形成を考えると、ほとんどの理学療法士は新NISAを始めることをおすすめします。

まずは生活防衛資金を確保した上で、「長期・積立・分散」という投資の基本を守り、全世界株式などの低コストな投資信託から始めてみましょう。

月々1万円といった少額からでも、30年という長い時間をかければ大きな資産を築ける可能性があります。

この記事を参考に、あなたも将来の安心のため、新NISAでの資産形成への一歩を踏み出してください。

一緒に学びながら、資産形成をしていき、豊かな人生を築いていきましょう!

参考情報

※1 厚生労働省”令和6年賃金構造基本統計調査” (閲覧日: 2025-08-15)

https://www.e-stat.go.jp/stat-search/files?page=1&toukei=00450091&tstat=000001011429

※2 金融庁”NISA口座の利用状況調査(2024年3月末時点(速報値))の公表について” (閲覧日: 2025-08-20)