この記事で解決できる悩み

「40代から新NISAって遅いのかな?」

「子どもの教育費や老後資金を考えると、どんなポートフォリオを組めばいいんだろう…」

家族との将来を考えると、失敗はしたくないし、でも何から手をつければいいか分からないですよね。

NISA・iDeCoを5年以上運用するFP2級の私が、そんなあなたの悩みを解決します。

結論から言うと、40代のポートフォリオは「攻め」と「守り」のバランスを意識することが重要です。

FP2級を持ち、投資の勉強と実践をするぼくは、40代の知り合いと投資について話す機会も多いです!

この記事では、40代向けの具体的なポートフォリオの組み方や目的別のシミュレーションまで徹底解説。

記事を読めば、あなたに合った資産形成の始め方が分かります。

40代で新NISAを始めるのは適しているの?

40代で今からNISAを始めるのは遅いのでは?と感じる方もいらっしゃるかもしれませんが、むしろ、将来の資産形成を考えると、積極的に活用すべき年代といえます。

その理由を、客観的なデータや社会背景を交えて解説します。

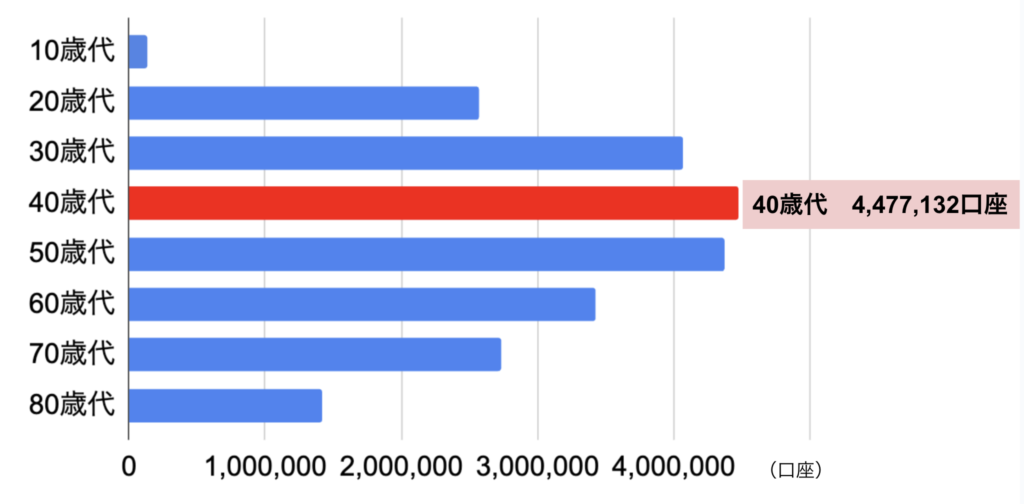

新NISAをしている人の割合

40代で新NISAを始めるのは、決して珍しいことではありません。

むしろ、NISA制度を活用している中心的な世代の一つです。

金融庁の調査によるNISA口座開設数は2024年3月末のデータで40代が447万7132口座と主要世代でした(※1)。

これは、収入が安定し、子どもの教育や自身の老後といった将来のライフプランを具体的に考え始める方が多いためでしょう。

40代からは遅い?いつから始めるといいの?

40代から新NISAを始めることは、全く遅くありません。

投資は「思い立ったが吉日」であり、早く始めるほど有利だからです。

例えば、41歳の方が65歳まで運用を続ければ、24年もの長期運用期間を確保できます。

投資の世界では、運用期間が長いほど、複利の効果(利益が利益を生む力)が働きやすくなり、短期的な市場の価格変動リスクも軽減できる傾向があります。

20代や30代と比べると運用期間は短くなりますが、それでも20年以上という時間は、資産を育てる上で強みとなるでしょう。

将来のための時間を考えると、40代は資産形成をスタートさせるべき重要な時期なのです。

新NISAは少額から始めることができ、ネット証券の場合は月100円から投資することも可能ですので、まずは少額の投資で小さな一歩を踏み出してみるのもいいかもしれません!

年金と退職金は減少しているデータがある

公的年金や退職金だけに頼った老後設計は、以前よりも難しくなっています。

近年のデータを見ると、年金の実質的な価値や、企業の退職給付額は減少傾向にあります。

例えば、厚生労働省の調査では、大卒・大学院卒の定年退職者の平均退職給付額は、1997年の3,203万円から2017年には1,997万円へと、約20年間で500万円以上も減少しています。

また、年金についても、金融庁の報告書で、現役世代の手取り収入に対する年金額の割合(所得代替率)が、2019年時点の約62%から将来的に低下していく見通しが示されています。(※3-4)。

かつてのように、退職金で住宅ローンを完済し、年金だけでゆとりある生活を送るというモデルは、当たり前ではなくなりました。

こうした社会背景から、国も「貯蓄から投資へ」というスローガンを掲げ、個人の自助努力による資産形成を後押ししています。

非課税で効率的に資産を増やせる新NISAは、まさにそのための制度ですので、40代からコツコツと準備を始めることが、将来の安心につながる賢明な選択と言えるでしょう。

新NISAでのポートフォリオとは投資する商品の内訳のこと

新NISAにおけるポートフォリオとは、どの投資商品をどのくらいの割合で保有するかという「資産の組み合わせ」を指します。

新NISAで選べる投資信託は、株式や債券(国や企業がお金を借りる際に発行する証券)など投資先が異なり、それぞれリスクとリターンの度合いが変わるのです。

例えば、積極的に利益を狙うなら株式中心の商品の割合を多くし、安定性を重視するなら複数の資産に分散されたバランス型の比率を高める、といった調整が考えられます。

ご自身の目標やどこまでリスクを受け入れられるかに合わせ、最適な商品の内訳を考えることが、新NISAを上手に活用する重要なポイントになるでしょう。

40代ではポートフォリオをどのように組んでいく?

40代は子育てや住宅ローンなど出費がかさむ一方、老後も見すえる重要な時期です。

そのため、攻めと守りのバランスを考えたポートフォリオ作りが大切になります。

ここでは、40代の方が意識したい3つのポイントを解説します。

自分が許容できるリスクを考慮する

まずは、ご自身がどのくらいの損失までなら受け入れられるか(リスク許容度)を把握することが重要です。

40代は収入や家族構成、投資経験も人によって大きく異なるため、取れるリスクの大きさも変わってきます。

例えば、投資経験が少ない方は値動きの安定した商品から始めたり、生活防衛資金を確保した上で余剰資金の範囲で投資したりするのが安心でしょう。

「もし投資額が3割減っても冷静でいられるか」

など、具体的な数字で考えてみるのも一つの方法です。

自分のリスク許容度を正しく理解することは、長期的に資産運用を続けるためのポイントとなりますね。

目的ある投資をする

「何のために、いつまでに、いくら貯めたいのか」という具体的な目的を立てることが大切です。

目的が明確になることで、必要な運用期間や目標リターンが見え、おのずと選ぶべき商品の候補が絞られてきます。

例えば、「20年後の老後資金」であれば長期運用が可能なので、ある程度リスクを取ってリターンを狙う株式中心の運用も選択肢になるでしょう。

一方で、「10年後の子供の教育資金」のように使う時期が決まっている場合は、元本割れのリスクを抑えた安定的な運用を心がける必要があります。

このように目的から逆算することで、より現実的で自分に合ったポートフォリオを設計しやすくなります。

40代ではバランスを重視したポートフォリオを組もう

40代のポートフォリオは、成長を狙う「攻め」と資産を守る「守り」のバランスを意識することが大切です。

定年まで20年ほどの期間があるため資産を増やすチャンスは十分にあります。

しかし、20代や30代の方に比べると、もし投資が失敗した時に挽回できる時間は短くなります。

具体的な例として、全世界株式や米国株式の投資信託で資産成長を目指しつつ、値動きが相対的に緩やかな債券や、複数の資産に分散投資するバランスファンドを組み入れる方法があります。

公的年金を運用するGPIF(年金積立金管理運用独立行政法人)の「国内外の株式・債券に25%ずつ」という比率も参考になるでしょう(※5)。

この比率は投資運用の「攻め」と「守り」のバランスがとれたものとされ、2つを両立させた運用が、40代の資産形成では有効となります。

40代でポートフォリオを組む際のポイント

40代から新NISAでポートフォリオを組むなら、意識しておきたい注意点があります。

それは「分散・長期運用」といった投資の基本です。

ライフステージの変化が大きい40代だからこその、3つの重要なポイントを解説します。

分散投資をしよう

40代の資産形成では、投資対象を一つの商品にしぼらず、複数の資産に分散させることが鉄則です。

特定の国や資産クラス(株式など)に集中投資すると、その市場が暴落した際に大きな損失を被る可能性があるからです。

例えば、新NISAでは全世界株式と債券を組み合わせたり、新NISAでは積極的にリターンを狙いながらiDeCoでは安定運用を目指すなど、制度ごとの役割分担も有効な分散投資となります。

iDeCoって?:

個人型確定拠出年金といい、自分で作る、もう一つの年金制度のことです。

毎月コツコツお金を積み立てて運用し、原則60歳以降に受け取ります。

途中で引き出せない代わりに、積み立てた金額に応じて、その年に払う税金が安くなるというメリットがあります。

資産を適切に分散させることで、リスクを抑えながら安定的に資産を育てていくことが可能になるでしょう。

長期的に運用をしよう

40代のNISA運用では、短期的な成果を求めず、長期的な視点でじっくりと資産を育てていく姿勢が大切です。

運用期間が長くなるほど、一時的な下落の影響は緩和されやすくなります。

また、利益が新たな利益を生む「複利の効果」も、時間をかけることでより大きくなるからです。

40代は老後まで20年ほどの運用期間が見込めますので、目先の損失で慌てて売却せず、長期的視点でコツコツと積み立てを続けることが肝心。

長い目で資産を育てていく意識が、40代からの資産形成をより効率にしますよ。

価格変動を前提としよう

投資商品の価格は常に変動するもので、元本が保証されていない点の理解が必要です。

この前提がないと、市場が下落した際に冷静な判断ができず、焦って資産の売却してしまうことにつながりかねません。

株価は経済ニュースや世界情勢によって日々上下しますので、価格が下がった時を「安く買えるチャンス」と捉え、積立投資をつづけることが重要です。

価格が動くのは当たり前と心構えをしておくことで、相場の波をうまく乗りこえ、落ち着いて資産運用を続けていけるでしょう。

金融商品の種類

新NISAで選べる金融商品には様々な種類があり、それぞれに特徴やリスク・リターンの度合いが異なります。

金融商品は自分の投資方針に合ったものを選ぶことが大切です。

ここでは、代表的な商品の種類とそれぞれの特徴を解説します。

投資信託

投資信託は、多くの投資家から集めた資金を、運用のプロが株式や債券などに分散投資してくれる金融商品です。

一つの商品で手軽に分散投資ができるため、特に投資初心者の方におすすめしやすい選択肢といえます。

投資信託は、その運用方針によって大きく「インデックスファンド」と「アクティブファンド」の2種類に分けられます。

それぞれの特徴は以下の通りです。

インデックスファンド

インデックスファンドは、日経平均株価などの特定の市場指数(インデックス)に連動する運用成果を目指す投資信託です。

運用のプロが銘柄を厳選するのではなく、指数と同じような値動きをするように運用されるため、手数料などのコストが低い傾向にあります。

例えば、「TOPIX(東証株価指数)」に連動するインデックスファンドを買えば、日本の主要企業全体に幅広く投資するのと同じような効果が期待できますね。

インデックスファンドは低コストでシンプルな運用をしたい方に適した商品です。

アクティブファンド

アクティブファンドは、日経平均株価などの市場指数を上回るリターンを目指す投資信託です。

ファンドマネージャーと呼ばれる運用の専門家が、独自の調査や分析に基づいて、将来有望だと判断した銘柄を厳選して投資します。

このため、運用がうまくいけば市場平均を大きく超える高いリターンが期待できるのが魅力。

ただし、専門家による調査費用などがかかるため、インデックスファンドに比べて手数料は高くなる傾向がある、という点は覚えておきましょう。

株式

株式投資とは、企業が発行する株式を売買して利益を狙う方法です。

株価が上昇した際の売却益や、企業から受け取る配当金が主なリターンとなります。

投資先の企業の成長を直接応援できる魅力もありますね。

投資対象の国によって「国内株式」と「外国株式」に分けられます。

国内株式

国内株式は、トヨタやソニーなど、日本の証券取引所に上場している企業の株式のことです。

日本の企業なので、事業内容や業績に関する情報を得やすく、身近な企業に投資できるのが大きなメリットになります。

日々のニュースや新聞で企業の動向を追いやすいため、投資判断がしやすいと感じる方も多いです。

また、為替変動のリスクがない点も特徴ですが、投資先が日本に集中するため、日本の経済状況に資産が大きく左右されます。

情報収集のしやすさを重視するなら、国内株式は有力な投資対象です。

外国株式

外国株式は、アップルやマイクロソフトといった海外の企業が発行する株式を指します。

世界経済の成長を牽引するグローバル企業に投資できるため、国内株式よりも高い成長リターンを期待できるのが魅力です。

特に、米国市場には世界的に有名なハイテク企業が多く集まっていおり、投資先を世界に広げることで、日本の経済状況だけに依存しないリスク分散の効果も得られます。

一方で、株価の変動に加えて、為替レートの変動リスクも考慮しましょう。

債券

債券は、国や企業がお金を借りるために発行する「借用証書」のようなものです。

あらかじめ決められた期間まで保有すると、定期的に利子を受け取ることができ、満期には貸したお金(元本)が戻ってくる仕組みになっています。

株式に比べて価格の変動が穏やかで、比較的安定したリターンが期待できるのが特徴です。

ポートフォリオに組み込むことで、市場全体が不安定な時でも資産の大きな値下がりを防ぐ「守り」の役割を担ってくれるでしょう。

大きな利益は狙いにくいですが、リスクを抑えた運用を目指す方には有効な選択肢です。

ETF

上場投資信託をETFといい、証券取引所に上場しており、株式と同じようにリアルタイムで売買できる投資信託です。

日経平均株価や米国のS&P500といった特定の指数に連動するように作られているものが多く、一つの銘柄で分散投資ができる点は投資信託と同じですね。

大きな違いは取引方法で、株式のように「指値注文(値段を指定する注文)」などができます。

また、一般的に投資信託よりも保有コストが低い傾向にあるのもメリットです。

リアルタイムな価格で柔軟に取引したい、というニーズに応える金融商品になります。

REIT(リート)

REIT(リート)は、投資家から集めた資金で不動産に投資し、その賃料収入や売買益を分配する金融商品です。

少額からでも間接的に不動産のオーナーになることができ、手軽に不動産投資を始められるのが大きな特徴。

不動産投資信託とも呼ばれ、株式と同様に証券取引所に上場しているため、株式のようにいつでも売買できます。

一般的に、株式とは異なる値動きをする傾向があるため、ポートフォリオに組み込むことで資産全体のリスク分散効果も期待できるでしょう。

しかし、リーマンショック時のような市場全体の危機では、株式と同様の値動きになる場合があるということを知っておいてください。

40代からの新NISAではどの商品を積み立てる?目的別に解説

40代の資産運用は、目的によって適した商品銘柄の組み合わせが変わってきます。

以下の代表的な3つの目的に合わせた商品選びの考え方を紹介します。

・老後資金を重視したい

・教育資金を準備したい

・どんどん増やしたい人

それぞれについて以下に解説します。

老後資金を重視したい:バランスをとってじっくり運用

老後資金の準備を最優先に考えるなら、リスクをおさえつつ着実に資産を増やす「バランス型」のポートフォリオがおすすめです。

40代からであれば20年以上の長期運用が見込まれるため、全世界株式や米国株式のインデックスファンドを主軸に据え、資産成長を狙うのが基本戦略となるでしょう。

しかし、定年までの期間が短くなっていることも事実です。

そこで、値動きが比較的安定している債券ファンドや、複数の資産に分散されたバランスファンドを一部組み入れることで、相場急落時の資産の目減りを和らげることができます。

攻めと守りのバランスを意識した運用が、安心して老後資金を準備するポイントになりますね!

教育資金を準備したい:時期を分けて運用

お子様の教育資金をNISAで準備する場合、お金が必要になる時期から逆算して運用方法を考えることが重要です。

特に大学進学など、5〜10年以内にまとまった資金が必要になる場合は、値動きの激しい株式100%の運用はリスクが高いです。

ぞのため、元本割れのリスクが低い債券ファンドや、安定運用を目指すバランスファンドの比率を高めるのが安心です。

資金を使うタイミングに合わせた柔軟な資産配分を心がけましょう。

どんどん増やしたい人:成長投資枠を活用

生活防衛資金や当面のライフイベント資金が十分にあり、積極的に資産を増やしたい方は、新NISAの「成長投資枠」を有効活用しましょう。

つみたて投資枠対象のインデックスファンドを土台にしつつ、成長投資枠ではより高いリターンが期待できる個別株やアクティブファンド、ETF(上場投資信託)などに挑戦するのも一つの方法です。

例えば、将来性のある特定のテーマ(AIや環境など)に投資するファンドを組み入れたり、高配当株で定期的な収入を狙ったりすることもできますね。

一方で、リスクも高くなるため、投資割合はあくまで資産の一部にとどめるよう、分散投資の基本は忘れないようにしましょう。

40代からの新NISA:積立額ごとのシミュレーション

40代から新NISAを始めるにあたり、「毎月いくら積み立てればいいの?」と悩む方は多いでしょう。

積立額によって、将来の資産額は大きく変わってきます。

ここでは、新NISAの投資枠を解説しつつ、毎月の積立額ごとのシミュレーションをご紹介します。

新NISAの年間投資枠について

新NISAには2つの投資枠があり、「つみたて投資枠」で年間120万円、「成長投資枠」で年間240万円、合計で最大年間360万円まで投資が可能です。

生涯にわたって非課税で保有できる上限額は1,800万円と定められていますが、この枠を無理に使い切る必要はありません。

ご自身の収入や支出のバランスを考え、家計に負担のない範囲でコツコツと積み立てていくことが、長く運用を続ける上で最も重要になります。

つみたて投資枠と成長投資枠の詳しい解説については以下の記事をご覧ください。

毎月1万円を積み立てた場合

毎月1万円の積立は、投資初心者の方や、まずは少額から始めたいという方に最適な額です。

この金額であれば、家計への負担も少なく、無理なく投資習慣を身につけることができるでしょう。

例えば、年率5%で20年間(45歳から65歳まで)運用できたと仮定すると、積立元本240万円に対し、最終的な資産額は約411万円になる計算です。

元本を大きく上回るリターンが期待できるのがわかりますね。

投資に慣れるための第一歩として、毎月1万円から始めてみるのは、良い選択肢です。

毎月3万円を積み立てた場合

毎月3万円の積み立ては、老後資金2,000万円問題などを意識し、計画的に準備を進めたい方におすすめの金額です。

年率5%で20年間運用したとすると、積立元本720万円が、最終的には約1,233万円にまで増えると計算できます。

毎月1万円の場合と比べ、資産の増える幅が格段に大きくなりますね。

家計に少し余裕が出てきたら、月々3万円の積立金額を目標に増やしていくと、将来の安心感が大きく変わってくるでしょう。

毎月5万円を積み立てた場合

毎月5万円の積立は、かなり積極的な資産形成の金額といえます。

このペースで継続できれば、老後資金に十分な余裕を持たせることができます。

年率5%で20年間運用すると、積立元本1,200万円が、最終的には約2,055万円に達する見込みです。

新NISAの非課税制度を活用しながら、2,000万円超の資産を築ける可能性があるのは大きな魅力ですよね。

ただし、この金額を捻出するには家計の見直しなども必要になるかもしれません。

ご自身のライフプランと照らし合わせ、無理のない範囲で挑戦してみてください。

※上記のシミュレーションは、金融庁の「資産運用シミュレーション」を使用し、一定の利回りを前提に計算したものです。

将来の運用成果を保証するものではありません。

ポートフォリオを組んだ後にしたい3つのこと

新NISAで自分に合ったポートフォリオを組んだら、それで終わりではありません。

資産を効果的に育てていくためには、その後のメンテナンスが重要になります。

ここでは、ポートフォリオを組んだ後にぜひ実践してほしい3つのことを解説します。

資産運用の全体を見直す

新NISAのポートフォリオを組んだら、一度ご自身の資産全体を見渡してみましょう。

新NISAはあくまで資産形成の一つの手段であり、預貯金や会社の確定拠出年金、保険など他の資産とのバランスを考えることが大切だからです。

たとえば、以下のように見直しましょう。

・預貯金が十分にあるならNISAでは少しリスクを取って成長を狙う。

・逆に他の資産でリスクを取っているならNISAは安定運用にする。

このように、資産全体を「一つの大きなポートフォリオ」と捉え、リスクが偏りすぎていないかを確認する習慣をつけましょう。

iDeCoとの併用を検討しよう

老後資金の準備を目的とするなら、新NISAだけでなく、iDeCo(個人型確定拠出年金)の併用も検討すると良いでしょう。

iDeCoは、掛け金が全額所得控除の対象になるなど、NISAとは異なる税制優遇が受けられるからです。

新NISAで柔軟な資金を準備しつつ、iDeCoでは原則60歳まで引き出せない仕組みを利用して、着実に老後資金を積み立てる、といった使い分けができますね。

それぞれの制度のメリットを最大限に活かすことで、より効率的に資産形成を進めることが可能になるでしょう。

ポートフォリオは定期的に見直そう

一度決めたポートフォリオも、定期的に見直すことが大切です。

なぜなら、運用を続けるうちに各資産の値動きによって、当初決めた資産配分のバランスが崩れてくるからです。

たとえば、株式の価格が上昇し、想定以上に株式の割合が高くなってしまうと、自分が許容できる以上のリスクを取っている状態になりかねません。

年に一度などタイミングを決めて資産状況を確認し、元の配分に戻すことをおすすめします。

ライフステージの変化に合わせて、ポートフォリオそのものを見直すことも、長期的な資産形成を成功させるための重要なポイントです。

まとめ:40代からの新NISAはバランスを意識したポートフォリオが重要

40代は、新NISAを始めるのに適したタイミングです。

年金や退職金が減少傾向にある今、将来の安心のためにも、自助努力による資産形成が求められます。

40代のポートフォリオ作りでは、「自分が許容できるリスクを把握すること」「目的を持つこと」「攻めと守りのバランスを意識すること」が大切です。

例えば、全世界株式と債券を組み合わせたり、新NISAとiDeCoを併用したりと、資産を分散させることでリスクを抑えながら、安定的に資産を育てられます。

この記事で解説したポイントやシミュレーションを参考に、あなたに合ったポートフォリオを組んで、賢い資産形成をスタートさせましょう。

みなさんの資産形成の一助になれますと嬉しいです。

参考情報

※1 金融庁”NISA口座の利用状況調査(2024年3月末時点(速報値))の公表について” (閲覧日: 2025-08-01)

https://www.fsa.go.jp/policy/nisa2/nisa_riyojyokyo/202403.html

※2 金融庁”金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」” (閲覧日: 2025-08-03)

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

※3 厚生労働省”2019(令和元)年財政検証結果レポート” (閲覧日: 2025-08-03)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000093204_00002.html

※4 厚生労働省”令和5年度 厚生年金保険・国民年金事業の概況” (閲覧日: 2025-08-03)

https://www.mhlw.go.jp/content/12502000/001258451.pdf

※5 年金積立金管理運用独立行政法人(GPIF)”基本ポートフォリオの考え方” (閲覧日: 2025-08-03)