この記事で解決できる悩み

「新NISAの2つの枠って何なの?」

「新NISAの2つの枠で買える商品はなに?」

「新NISAをどう運用したらいいのか知りたい!」

と疑問を抱えている投資初心者の悩みを解決できる記事になっています!

これから紹介する新NISAの運用を実践していることで、私も順当に資産を増やすことができています。

この記事を読み終えることで、新NISAの2つの枠について知ることができ、新NISAの投資枠を活用できるようになるでしょう。

記事前半では新NISAにおける2つの枠の特徴を、後半では運用のコツを解説するので、じっくり読み込んでくださいね。

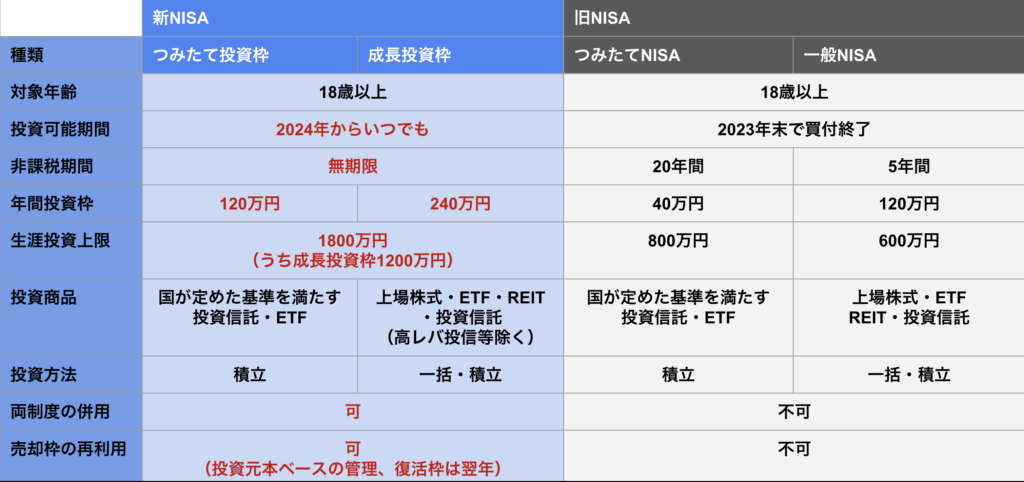

旧NISAと新NISAの違い

NISAは「国民の資産形成を応援する国の税制優遇制度」として、家計の安定的な資産形成の支援のために設けられた制度です。

この制度により、投資から得た利益に税金がかかりません。

2023年までは、一般NISAとつみたてNISA(総称して旧NISA)がありましたが、2024年から新NISAの制度が開始されました。

旧NISAと新NISAは、以下のようは違いがあります。

非課税可能期間の違い

新NISAでは非課税保有期間が無期限となり、生涯にわたって非課税を活用できるようになりました。

旧つみたてNISAは最長20年間という制限があったため、20年後には課税口座へ移管するか売却する必要がありました。

しかし新NISAでは期限を気にせず保有し続けられるため、老後資金として必要になるタイミングまで運用を継続できます。

たとえば、30代で積立を始めた投資信託を、60代や70代まで非課税のまま保有することも可能です。

非課税期間が無期限になったことは、長期的な資産形成を後押ししてくれますね!

口座開設期間の違い

新NISAでは口座開設期間の制限が撤廃され、長期的に活用できる制度になりました。

旧NISAは2042年までという期限が設けられていました。

しかし新NISAではこの制約がなくなり、年齢に関係なく長期投資ができるようになっています。

たとえば20代で投資を始める方でも、30年、40年といった超長期での資産形成が可能です。

制度終了を気にせず積立投資を継続できるため、投資による複利効果を最大限に活かせますね。

売却枠の再利用ができるかどうか

新NISAでは売却した商品の非課税枠を翌年に再利用できるようになりました。

旧NISA制度では一度商品を売却すると、その分の非課税枠は二度と使えず、投資の柔軟性に制限がありました。

しかし、新NISAではこの制約が解消され、より自由度の高い資産運用が可能になっています。

たとえば成長投資枠で240万円分の投資信託を保有していた場合、そのうち100万円分を売却すると、再びその100万円分の非課税枠が復活します。

注意点として非課税枠は、翌年に復活することを把握しておきましょう。

これにより、ライフステージの変化に応じて一時的に資金が必要になった場合でも、将来的に投資を再開できるのです。

教育資金や住宅購入など突発的な支出に対応しつつ、その後も非課税の利点を活かした資産形成を継続できる点が大きな違いとなります。

新NISAにはつみたて投資枠と成長投資枠がある

2024年から始まった新NISAには「つみたて投資枠」と「成長投資枠」の2つの投資枠があります。

新NISAの年間投資枠は つみたて投資枠120万円、成長投資枠240万円で合計360万円です。

つみたて投資枠は旧制度のつみたてNISAを引き継ぎ、成長投資枠は旧制度の一般NISAを引き継いでいます。

もともと旧制度では、つみたてNISAと一般NISAの併用ができませんでしたが、新NISAではそれぞれの投資枠を併用できます。

投資枠を併用できることで、旧NISAと比べて非課税投資枠が拡大しました。

非課税投資枠とは?

非課税投資枠とは税金を気にせずに投資できるお金の上限のことです。

新NISAでは、一生のうちに非課税で投資できる上限が1,800万円までと決まっています。

それぞれの投資枠は購入できる商品が違うため、それぞれの特徴を知ってご自身の目的に合わせた運用を行っていきましょう!

つみたて投資枠の特徴

つみたて投資枠は旧つみたてNISAを引き継ぐ投資枠で、一定の条件を満たした商品を対象としています。

主に長期の積み立てや分散投資に適した投資信託を対象としているため、長期的な資産形成と同時にリスク管理ができます。

積み立て投資では、ドルコスト平均法を活用することで、市場の短期的な変動に左右されにくくなります。

ドルコスト平均法とは?

毎月決まった金額で商品を買い続けるやり方です。

毎月決まった金額で投資を続けることで、相場の変動リスクを分散し、長期的な資産形成に役立ちます。

実際にドルコスト平均法が有効であることを示すデータもあります!

引用:日本生命保険総合研究所のレポート「積立投資はなぜ有効なのか~ドルコスト平均法の効果を検証する~」(2023年7月20日発行)

相場が高いときは少ない数の株や投資信託を、安いときには多くを購入することになり、結果として平均購入単価を抑えられるメリットがあります。

つみたて投資枠で扱っている商品の条件は以下のようなものが挙げられます。

販売手数料が基本的にゼロ

つみたて投資枠で扱っている商品は販売手数料がゼロであることが特徴です。

投資信託を購入する際は、通常は販売手数料が発生することがありますが、つみたて投資枠では一切発生しません。

例外として、つみたて投資枠の基準で、ETF(上場投資信託)は1.25%以下のものと定められています。

販売手数料がゼロであることは、長期的な資産形成をあと押ししてくれますね。

信託報酬が一定水準以下

つみたて投資枠では、信託報酬が一定水準以下の商品をあつかっています。

信託報酬とは投資信託を運用・管理してもらう際にかかる費用のことです。

具体例として、国内株式のインデックス投資信託は0.5%以下に設定されています。

信託報酬を最小限に抑えることで、運用コストがかからないようになるため、効率的な資産形成が可能となります。

投資の対象資産に株式を含むこと

つみたて投資枠で選べる商品は、投資対象に株式を含むものに限定されています。

その理由は、株式は企業の成長に応じて価値が上昇する可能性があり、長期的な資産形成に適した投資対象だからです。

つみたて投資枠の商品は、国内外の複数企業に分散投資する投資信託が中心で、運用の専門家が様々な株式を組み合わせて運用しています。

さらに金融庁が定めた基準をクリアした商品のみが対象となっているため、初心者でも安心して選びやすいでしょう。

このように株式を含む商品に絞ることで、つみたて投資枠は長期での資産成長を目指す仕組みとして機能しています。

成長投資枠の特徴

成長投資枠では旧制度の一般NISAを引き継ぎ、投資信託だけでなく上場株式にも投資できます。

成長投資枠で購入できる代表的な商品が投資信託と上場株式です。

成長投資枠に投資できる商品:投資信託

成長投資枠ではつみたて投資枠と同じように、投資信託を購入できます。

投資信託は多くの投資家から集めた資金を、運用の専門家であるファンドマネージャーが株式や債券などに投資する仕組みです。

投資信託なら数千円から始められるため初心者でも取り組みやすいでしょう。

これが個人で複数の銘柄を購入するには、多額の資金が必要となります。

たとえば、1つの投資信託で国内外の数百社に分散投資しているので、特定の企業が業績不振に陥っても、他の企業でカバーできる仕組みになっています。

このように投資信託は専門家に運用を任せられるうえ、少額で、分散投資できる点が魅力です。

成長投資枠に投資できる商品:上場株式

上場株式は証券取引所に上場されている会社の株式のことです。

証券取引所は株式や債券などの金融商品が売買される市場のことで、上場のためには厳格な基準を満たす必要があります。

上場株式への投資は、会社の成長による利益が期待できる反面、株価が変動するリスクもあるということを覚えておきましょう。

新NISAでは、成長投資枠を通して、上場株式への投資を少額からでも始めやすいのは魅力ですね。

つみたて投資枠と成長投資枠のメリット、デメリット

新NISAの2つの投資枠には、それぞれメリットとデメリットがあります。

投資経験や目的に応じて、適切な投資枠を選択することが重要です。

それぞれの特徴を詳しく見ていきましょう。

つみたて投資枠のメリット

つみたて投資枠は、投資初心者にとって始めやすい設計になっています。

主要なネット証券では100円から投資を始められ、手数料も低く抑えられているのが特徴です。

金融庁が厳選した投資信託のみが対象なので、商品選びに迷う心配もありません。

また、つみたて投資枠では、自動で積立投資ができるため、投資のタイミングを考える手間を省けます。

つみたて投資枠の特徴を活かして、長期投資による複利効果も最大限にし、着実な資産形成が可能です。

つみたて投資枠のデメリット

年間投資枠が120万円と比較的少なく、1ヶ月あたり10万円までしか投資できないのがデメリットになるでしょう。

また、投資対象が投資信託に限定されているため、個別株式や不動産投資信託(REIT)には投資できません。

運用方法は積立投資に限定されており、まとまった資金を一括で投資できないため、相場が下落したような投資好機を逃す可能性があります。

短期的な値上がり益を狙った投資や、積極的な銘柄選択による運用ができない点がデメリットです。

成長投資枠のメリット

年間240万円という大きな投資枠を活用でき、上場株式やETF、REITなど、幅広い金融商品に投資できることがメリットです。

上場投資信託(ETF)とは?

株式市場で株と同じように売買できる投資信託のことです。

多くの会社や国の債券などに一度に投資できて、少額からでも始められるのが特徴です。

不動産投資信託(REIT)って?

たくさんの投資家から集めたお金で、オフィスビルやマンションなどの不動産を買って運用する商品です。

自分で物件を買わなくても、不動産からの家賃収入などを分配金として受け取れます。

新NISAの成長投資枠では、配当金も非課税となります。

そのため、高配当株式を保有した際に、非課税で定期的な配当金を得ることができます。

また、一括投資と積立投資の両方に対応しているため、市場の状況を見ながら投資タイミングを選べるでしょう。

成長投資枠のデメリット

投資の自由度が高い分、自己判断の責任も大きくなります。

投資タイミングや銘柄選択を誤ると、大きな損失を被るリスクもあります。

つみたて投資枠と共通している点ですが、投資枠を使用すると、その年は使用した分の枠は戻ってきません。

投資枠が復活するのは翌年になるため、慎重な投資判断が求められます。

また、NISAでの損失は一般口座や特定口座との損益通算ができない点も覚えておきましょう。

このため、投資初心者は値動きの大きい投機的な銘柄への投資は避けるのがおすすめです。

将来性のある優良企業や、安定した配当が期待できる銘柄を選ぶようにしましょう。

それぞれの成長枠の特徴を知って活用しよう!

それぞれの投資枠のメリットやデメリットを考慮して、まず、つみたて投資枠から始めることをお勧めします。

投資に慣れてきたら、成長投資枠も併用することで、より柔軟な投資戦略を立てられるでしょう。

ただし、いずれの枠を選ぶにしても、長期的な視点で投資を行い、定期的に投資方針を見直すことが大切です。

自分の投資目的や経験、リスク許容度に合わせて、2つの投資枠を使い分けることで、より効果的な資産形成ができますよ。

投資は急がず、着実に進めていくことが、資産形成の近道となりますね。

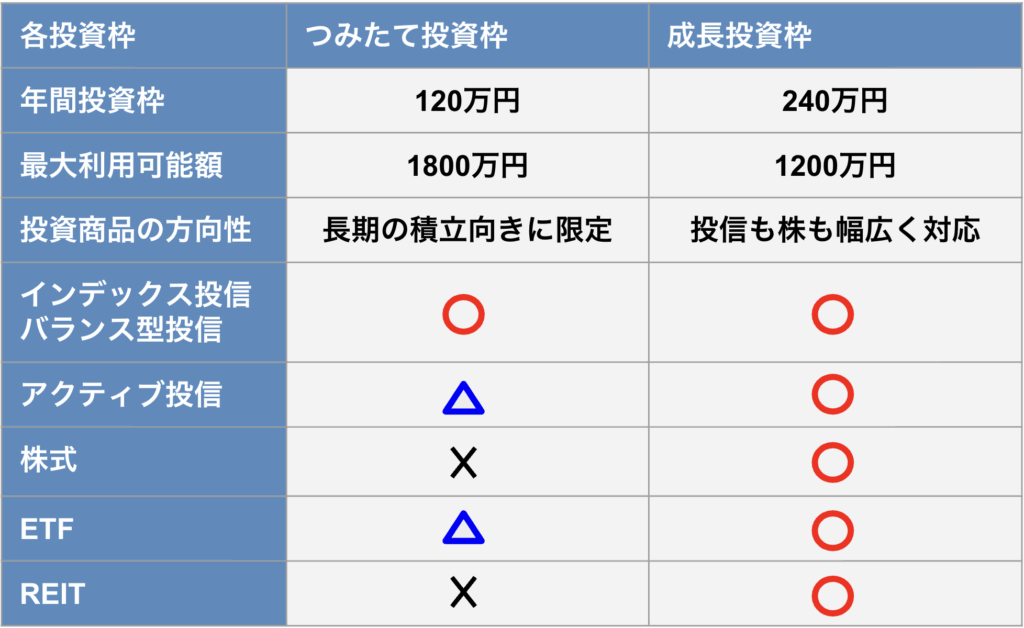

それぞれの投資枠で買える商品の特徴

「つみたて投資枠」と「成長投資枠」の2種類の投資枠では投資できる商品が異なります。

つみたて投資枠は長期・積立・分散投資に適した投資信託が対象となるのに対し、成長投資枠は上場株式を含む幅広い商品が対象です。

それぞれの投資枠で購入できる商品の特徴を詳しく解説します。

つみたて投資枠で買える商品

つみたて投資枠では、金融庁が定める基準を満たした投資信託やETF(上場投資信託)のみが対象となります。

これは、長期的な資産形成を目的とした制度であるため、手数料が低く、安定的な運用が期待できる商品に限定されているためです。

対象となる主な商品は、インデックスファンドや一部のアクティブファンドです。

インデックスファンドとは?

日経平均株価などの指数(インデックス)と同じ動きをめざす投資信託です。

運用コストが安く、市場全体の成長に合わせて、お金を増やせるのが魅力です。

アクティブファンドとは?

専門家が市場平均より高い成果を目指して投資先を選ぶファンドです。

インデックスファンドより運用コストは高いですが、うまくいけばより多くのリターンが期待できます。

インデックスファンドは、市場全体の動きに連動するため、リスクを抑えつつ、長期的な成長を見込める点が魅力です。

また、積極きな運用を目指す、アクティブファンドも一部含まれます。アクティブファンドは信託報酬が高い傾向にあります。

しかし、新NISAでは信託報酬の上限が定められており、コスト面でも投資家に配慮されていますよ。

一方で、毎月分配型の投資信託は対象外であるため、分配金の受け取りよりも、資産の成長を優先しています。

つみたて投資枠の商品は、リスクを抑えながら、コツコツと資産を増やしたい人におすすめです。

成長投資枠で買える商品

成長投資枠では、つみたて投資枠よりも幅広い商品に投資できます。

具体的には、国内外の上場株式やETF、REIT(不動産投資信託)、一部の投資信託などが対象です。

これにより、自由度の高い投資が可能になり、自分の投資スタイルに合わせた商品選びができますよ。

インデックスファンドに加えて、アクティブファンドも選べます。

また、日本株や米国株を個別に購入できるため、成長性の高い企業に直接投資が可能です。

成長投資枠は、リスクを取ってでも高いリターンを狙いたい人や、自分で特定の企業への投資を選びたい人に向いているでしょう。

各投資枠の運用のコツ 3選

つみたて投資枠と成長投資枠を活用する際は、運用のポイントを押さえることが重要です。

適切な投資判断をするために、手数料や運用期間、純資産残高といった要素を確認することが求められます。

ここでは、具体的な運用のコツを3つ紹介します。

①手数料を比較する

投資商品の手数料は、運用成果に大きな影響を与えます。

手数料が高いと、利益が減少するため、なるべく低コストの投資信託を選ぶことが重要です。

特に、つみたて投資枠では信託報酬が低めに設定された商品が多いため、長期投資に適しています。

一方、成長投資枠ではアクティブファンドなど手数料が高めの商品も含まれるため、事前にコストを比較しておきましょう。

インデックスファンドとアクティブファンドでは手数料が大きく異なります。

手数料の負担を最小限に抑えることで、資産を効率的に増やすことができます。

②長期的な視点で考える

投資は短期間で大きなリターンを得ることを目指すものではなく、長期的な視点で運用することが基本です。

長期的に運用すると、市場の変動に左右されにくくなり、複利効果を最大限に活用できます。

一方で、成長投資枠では短期間の売買で利益を狙えますが、市場の変動リスクは高まるため、長期的に保有できる銘柄を選ぶのがおすすめです。

たとえば、成長が見込める企業や、分配金の安定したREIT(不動産投資信託)を選ぶことで、リスクを抑えながら資産を増やせます。

焦らず、じっくりと資産を形成することを意識しましょう。

③純資産残高を確認する

投資信託を選ぶ際には、純資産残高のチェックが欠かせません。

純資産残高が少ない商品は、繰上償還(運用終了)のリスクが高まり、長期運用に適さない可能性があります。

純資産残高が大きい商品は、運用が安定しやすく、コスト削減効果も期待できるため、長期的な投資に向いています。

たとえば、純資産残高が数百億円以上のファンドは投資家からの支持を受けている可能性が高く、信頼性が高いといえます。

また、成長投資枠では個別株への投資も可能ですが、企業の財務状況や時価総額を確認しましょう。

投資では、資産の安定性を見極めて、新NISA運用をより効果的にしましょう。

ぼくも、新NISAで投資する商品を選ぶ際は、この3つのポイントを確認して購入をしましたよ!

国内と国外の投資信託を使い分けよう

投資信託は地域ごとで分類した国内投資信託と海外投資信託があります。

国内投資信託は主に日本国内の資産に投資するものです。

たとえば、

・JPX日経インデックス400投資信託

・日経225連動型インデックスファンド

・国内債券インデックスファンド(NOMURA-BPI総合連動型)

といった商品があります。

屋外投資信託:主に日本国外の資産に投資するものです。

たとえば、

・米国株式インデックスファンド(S&P500連動型)

・先進国株式インデックスファンド(MSCIコクサイ指数連動型)

・新興国債券ファンド

といった商品があります。

国内と海外の投資信託をうまく組み合わせると、一つの国の経済が悪くなっても全体への影響を小さくできます。

また、外国の投資信託を選ぶときは、自分が不安に思わない程度のリスクで組み合わせることが大切です。

投資信託を投資対象の違いで使い分けよう

投資信託は投資対象により分類した場合は株式投資信託や公社債投資信託、不動産投資信託(REIT)といった投資対象による分類もあります。

株式投資信託は株式を投資対象とする投資信託です。

株式市場の成長を期待するものであるため、リスクとリターンが比較的大きいです。

公社債券投資信託は債権を主な投資対象としており、株式をふくまないことが特徴です。

リスクを小さくおさえて、安定した収益を目指します。

本記事のまとめ

新NISAは2024年から始まった新制度で、「つみたて投資枠」と「成長投資枠」という2つの投資枠が特徴です。

つみたて投資枠は長期と積立投資向けで、厳選された投資信託に投資できます。

一方、成長投資枠は上場株式やETFなど幅広い商品に投資ができ、より自由度の高い運用が可能です。

非課税投資枠は年間で合計360万円まで拡大され、非課税期間も無期限となりました。

運用のコツは、手数料の比較、長期的な視点での投資、純資産残高の確認の3点。

これらを意識することで、より効果的な資産形成を目指すことができます。

新NISAの特徴を理解し、自分に合った投資方法で着実に資産形成を進めていきましょう。